|

|

|

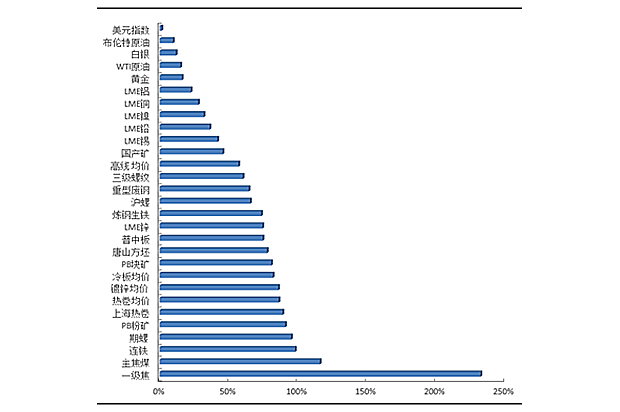

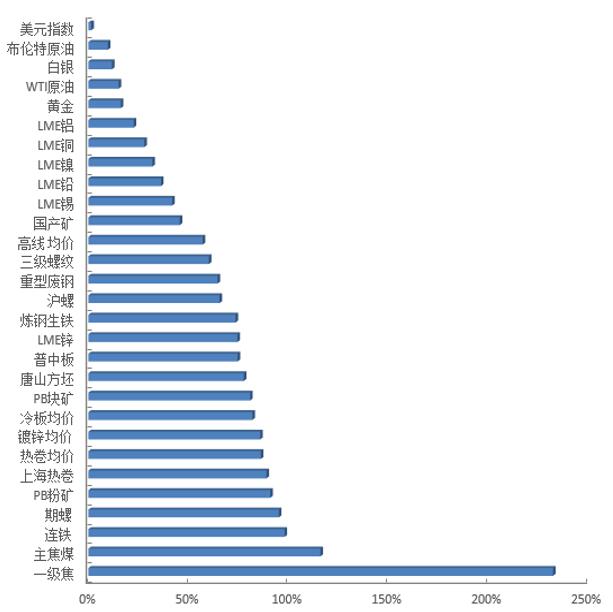

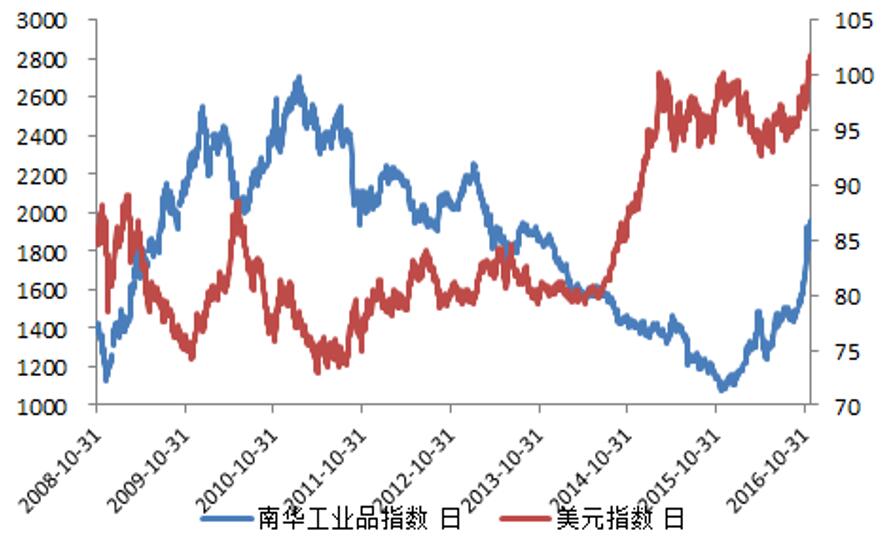

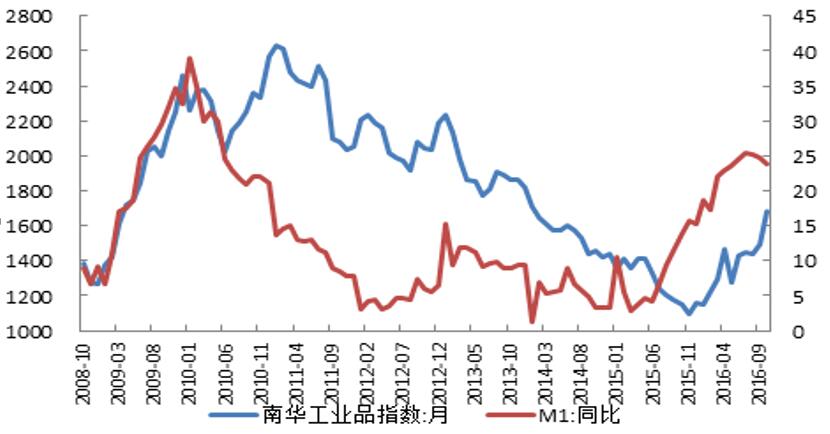

2016年大宗商品不断上涨,其主要原因: 1、全球经济温和复苏 2、货币的流动性扩张 3、中国供给侧结构改革 4、新兴国家结束结构调整,经济进入平稳期,全球性基础设施投资加快 5、美元周期的作用,美联储不断运用预期管理二推迟美元加息时间,近期由于全球制造业和基建预期与美元预期同时看好,美元与大宗同向上涨 |

||

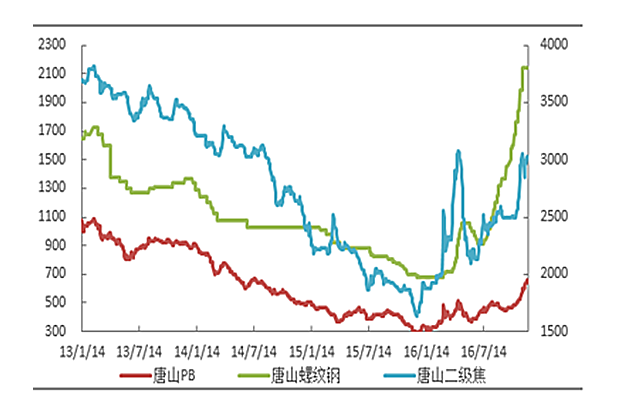

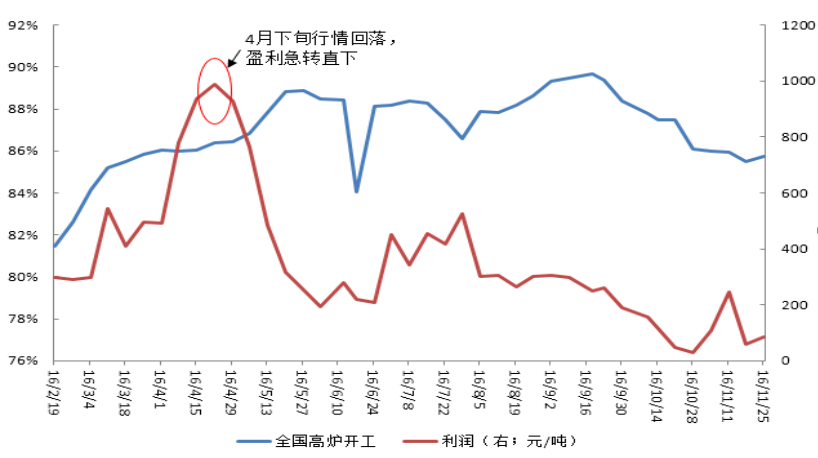

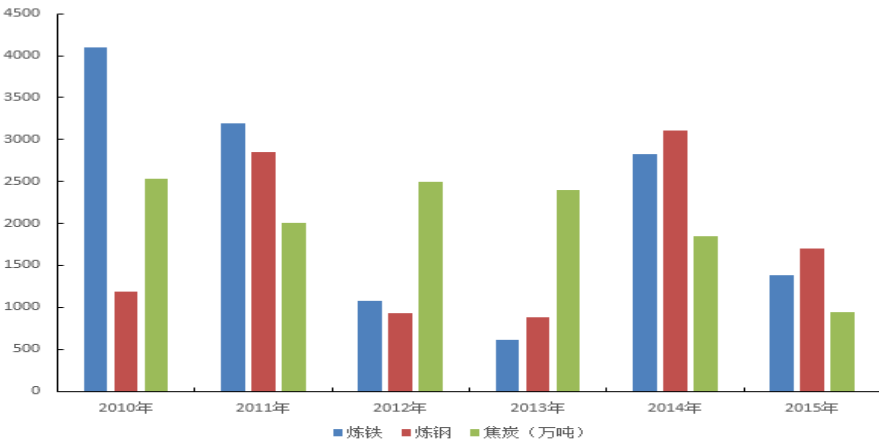

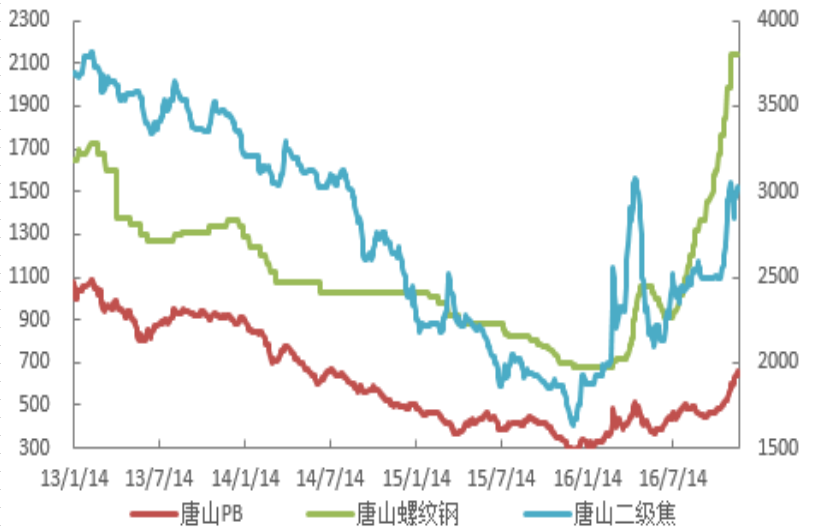

2、9月份后原燃料价格强势上涨,焦炭占比成本一度超越矿石,钢企利润快速收缩叠加去产能中有效产能关停及环保督查、停限产,全国高炉持续走低。

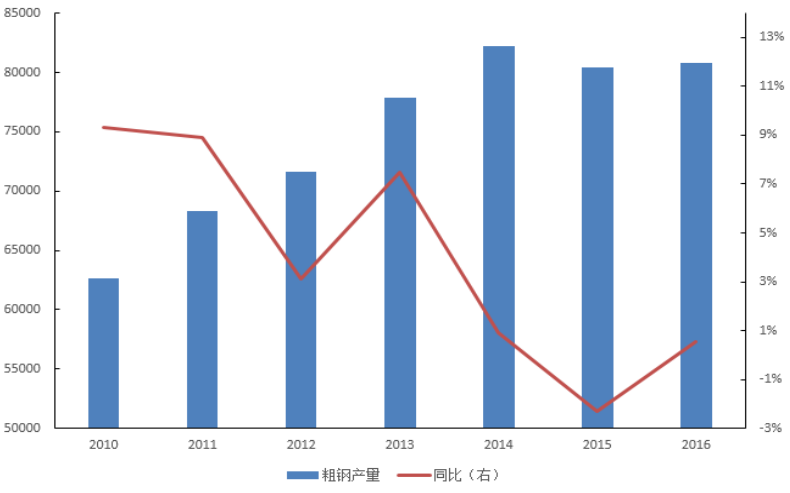

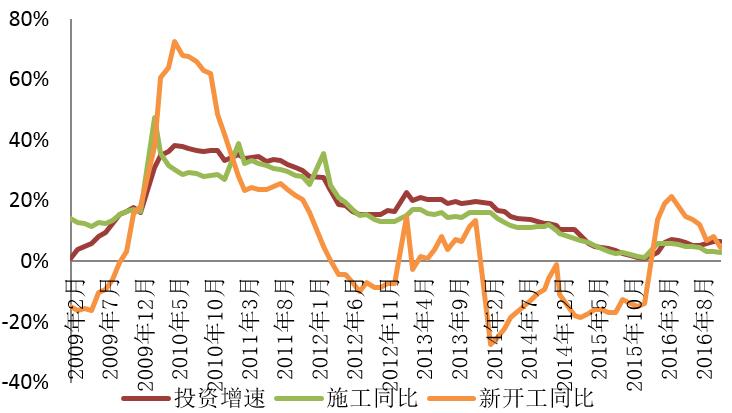

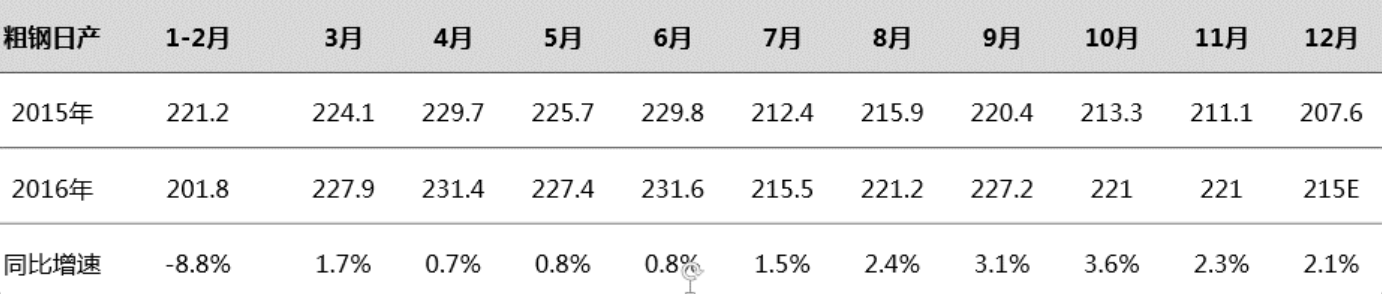

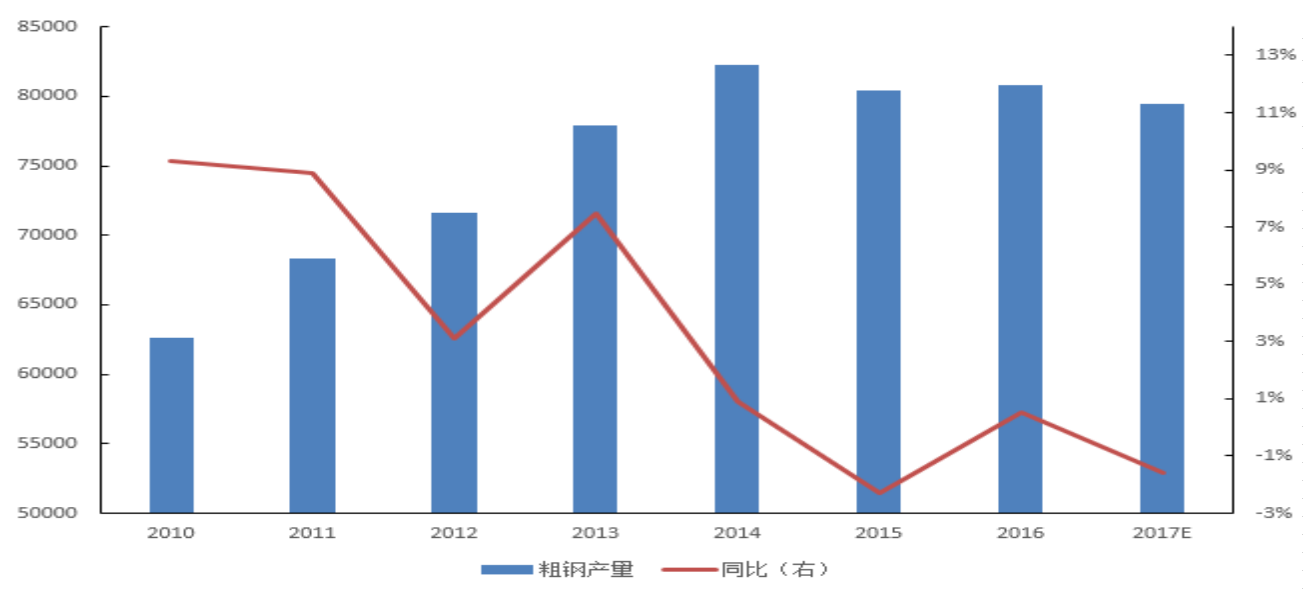

去年钢铁需求大幅下降,行业持续亏损,钢企大面积停减产,导致今年一季度粗钢产品大幅下降。2016年钢铁市场回暖,钢企自3月份陆续开始复产,粗钢产量逐渐回升,钢铁行业整体实现扭亏为盈,钢企生产积极性提高,粗钢产量在二、三季度。

|

|

|

|

|

|

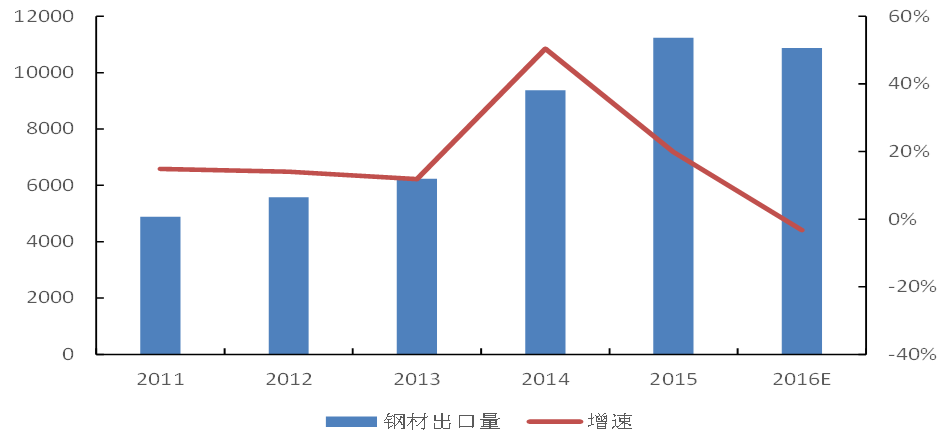

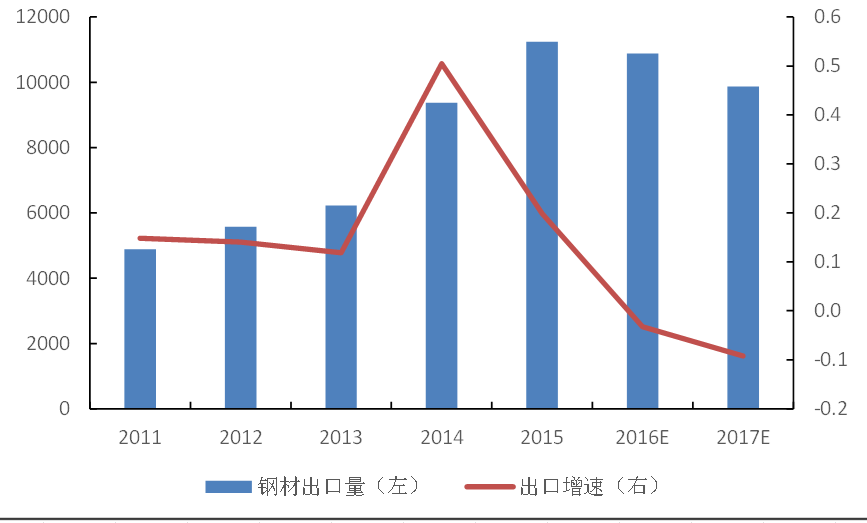

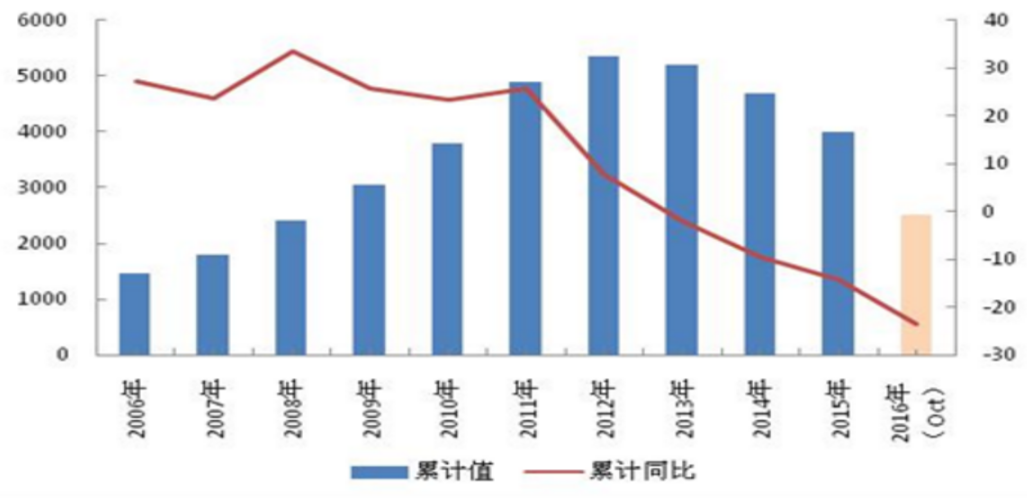

2016年1-10月我国出口钢材累计9274万吨,累计同比仅增长0.7%。上半年钢材出口增长明显,然而下半年出口增长大势一去不复返,单月出口数量持续下降, 10月出口数量仅为6月的75%,下降了四分之一,预计全年出口钢材在1.08亿吨左右。

出口品种过于集中,其中棒材、中厚宽钢带、镀层板带、线材和彩涂板带、中板占比达77%。

近年棒线材出口占比不断上升,2015年下半年开始与板材平分天下,但是今年下半年棒线材占比骤减,板材出口占比一直较高,管材出口一蹶不振

河北、江苏、辽宁、山东和天津地区,这五大省市1-10月出口数量达到7632万吨,占总量的79%。

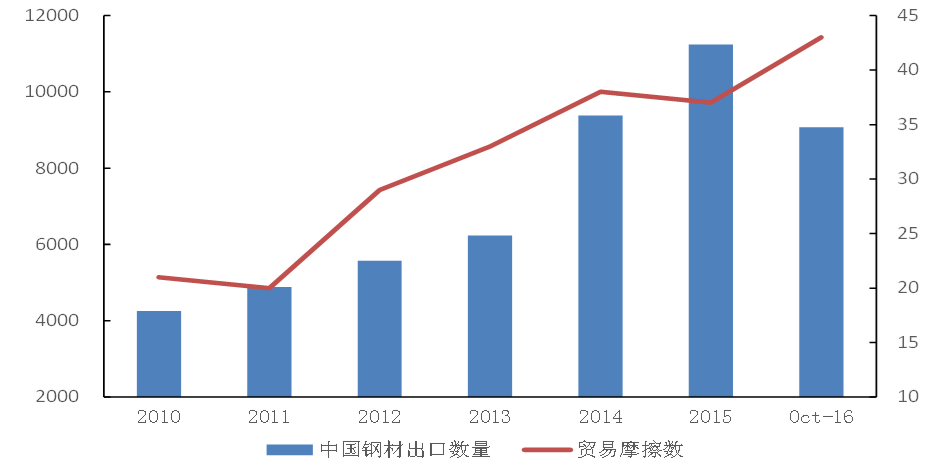

随着钢材出口数量增多,钢铁行业遭遇贸易摩擦不断增多,反倾销、发补贴案件大幅增长,今年以来,钢铁行业新发起案件占全国贸易救济已过半。

欧美国家为了维持本国钢铁产业稳定、保证就业等原因,较早对中国钢铁发起贸易保护措施,目前每年新发起案件数量已经趋于饱和,美国和欧盟的贸易保护效应已经在14年和15年明显显现。今年1-10月出口至美国的钢材数量累计同比下降54%;出口至意大利和比利时的钢材数量累计同比下降19%和22%。

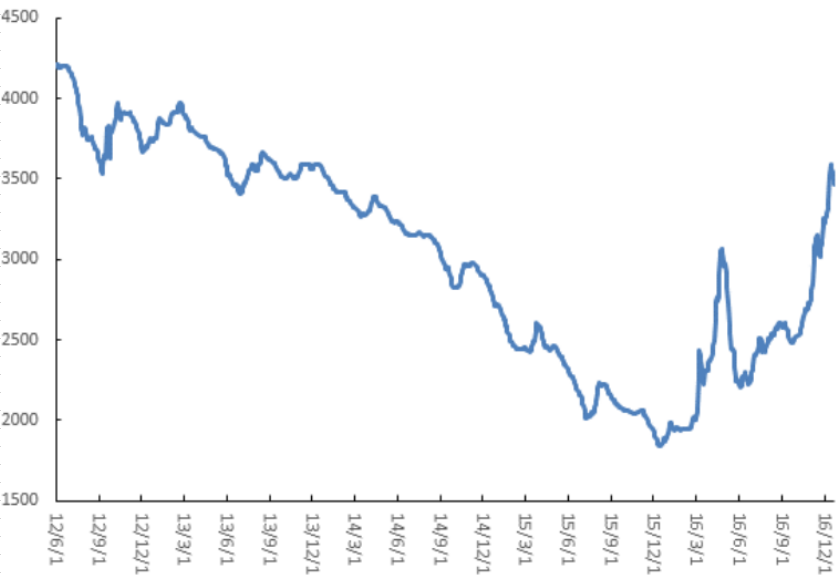

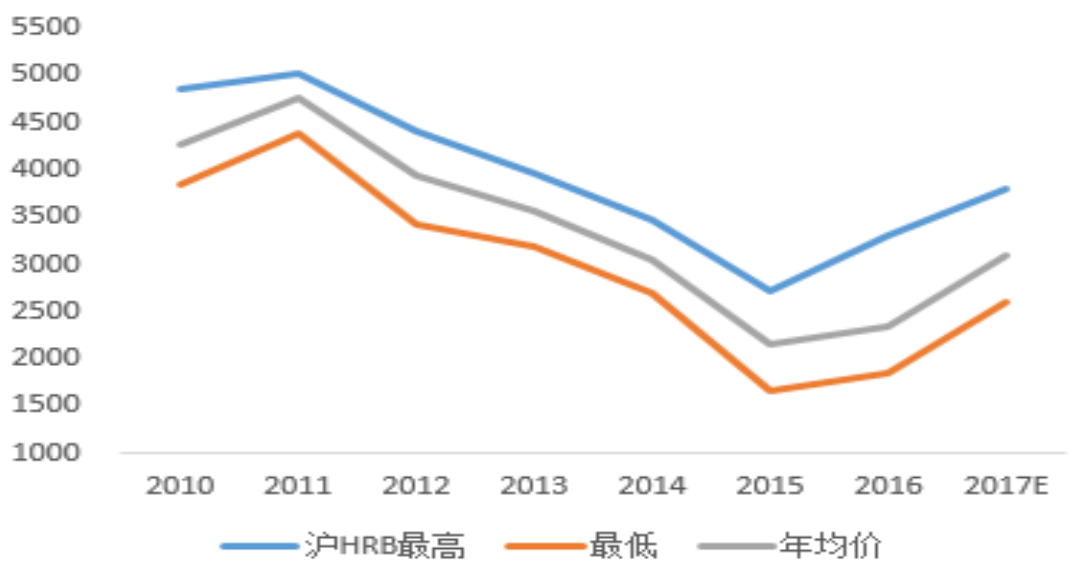

2016年钢材市场强势反弹,钢材主要品种现货价格较去年年末均上涨60%-80%。今年行情整体可以说是波澜壮阔,基本上可以分为:年初的钢材供需错配、英国退欧后的流动性增加、煤炭去产能造成的成本上移、下游需求超预期以及环保等因素导致钢厂减产等几个波段。今年的市场因需求引导供给,导致市场中品种的差异化明显。因汽车等产业的大幅好转,导致板材明显强于建材,冷卷与热卷价差不断拉大。类似情况还有如:高线方面因其下游不断被盘螺挤出,需求量下降,因此线材相对而言涨幅较小。

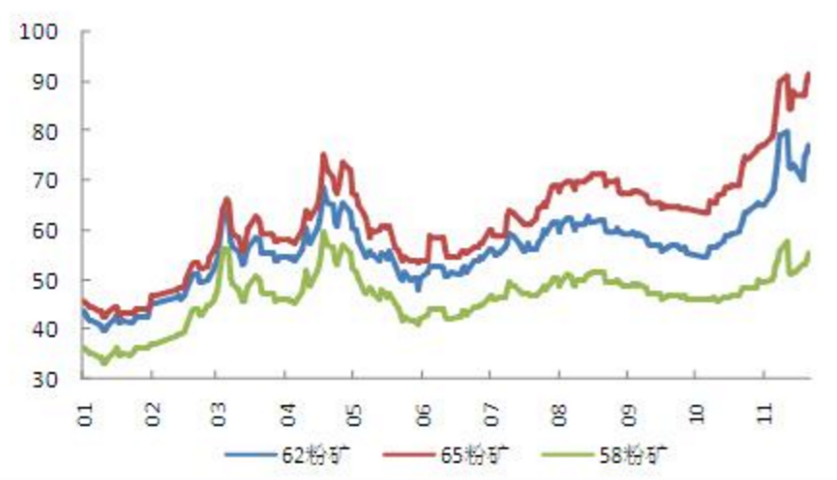

1、2-4月钢材供需错配,钢厂港口铁矿低库存,衍生品推动产业各品种上涨,叠加补库存,铁矿石快速上涨。

2、6-8月市场对前期矫正过往的修复,钢厂开工的增加,国内流动性的增加以及美指下降带来的利好,铁矿石再迎上涨。

3、10月-12月煤焦快速上涨带来成本上涨,高品矿需求上升,同期矿山高品发货减少,港口高品资源量少,铁矿石品种供需失衡,高品溢价不断上涨。

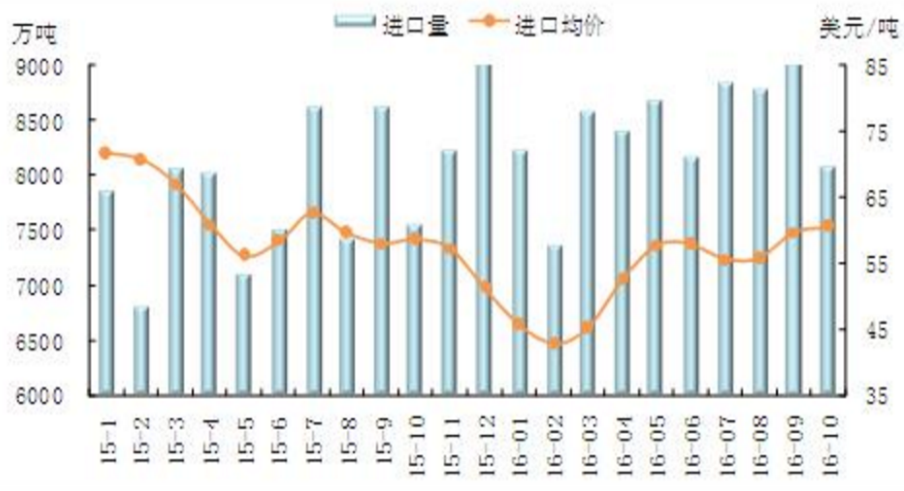

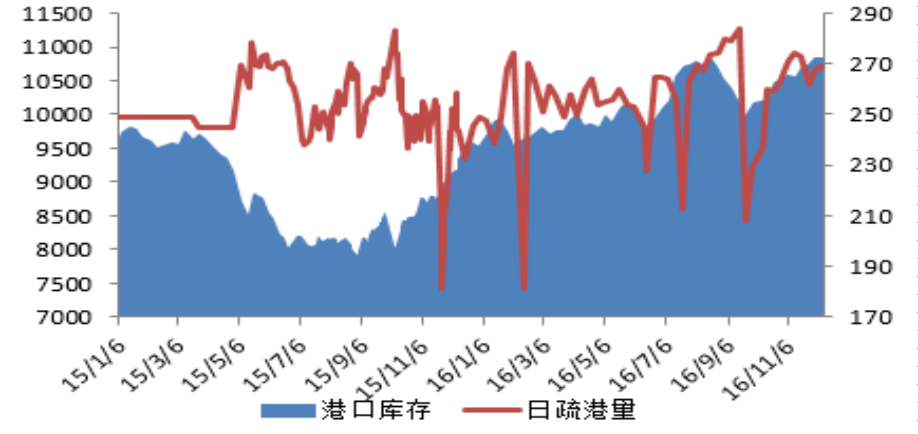

1、 1-10月我国进口铁矿石8.43亿吨,同比增长8.9%,全年进口量预估值为10.26亿吨,创历史新高。累计进口均价为54.4美元/吨,同比降12.2%。进口均价自2月起基本维持回暖趋势,单月均价同比差值逐渐收窄。港口库存下半年长期维持在1亿吨以上。

2、随着国产精粉价格的上调,国产矿开工复苏至11月上旬的最高的67.32%,年化复产产能近5700万吨。但受制于环保等政策原因,精粉产量整体下降,据调研全国铁精粉产量1-10月份的总量为19173.02万吨,预计2016年全国铁精粉产量应该在2.33亿吨左右,较去年减少2700万吨

2016年港口铁矿石库存长时间维持高位,自二季度起,库存持续站稳一亿吨,四季度库存同比2015年涨近30%。进口品种方面,高品球团矿进口急剧下降。主要受去年底samarco事故影响,球团供应导向出现变化,并且三季度中国市场印度球团已成为球团的主流。

港口库存除球团减少外,三季度以来大型港口高品位矿粉资源结构性短缺,PB粉在北方港口较年中出现明显下降,主要资源多集中在几大寡头贸易商和大钢厂手中。

|

| 1、虽然今年是钢铁去产能的一年,但今年钢铁产量好于预期,同比增加。今年市场大幅好转,钢厂生产积极,粗钢日产2月后一直保持同比微增。预计粗钢较2015年出现小幅上涨。 2、煤焦价格的上涨,促使钢厂使用高品矿来节约成本。 3、钢厂利润相对较好,钢厂调高高品矿使用比例来扩大产量。 |

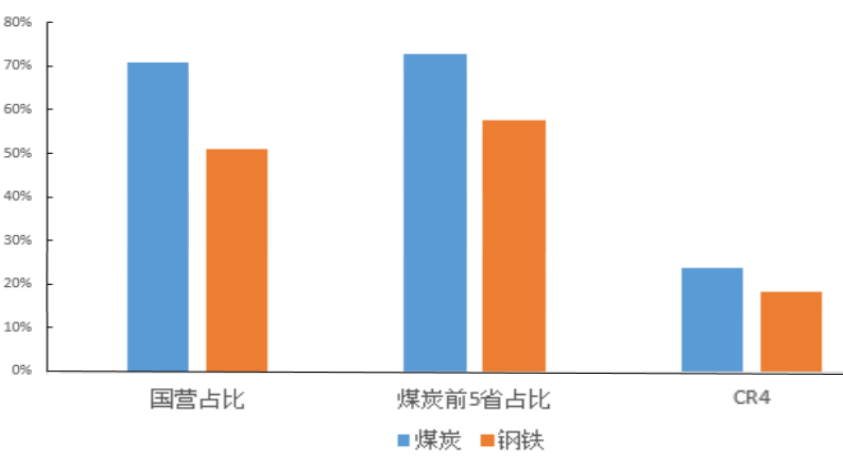

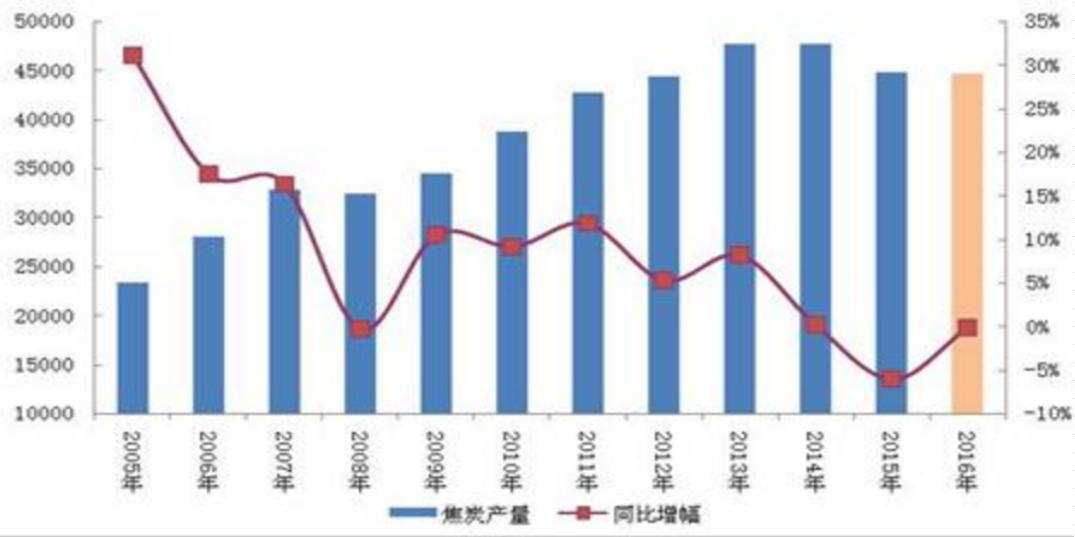

国内因供给侧改革,焦煤产量大幅下降。国外澳洲矿山减产,印度焦煤需求激增,进口量略增。

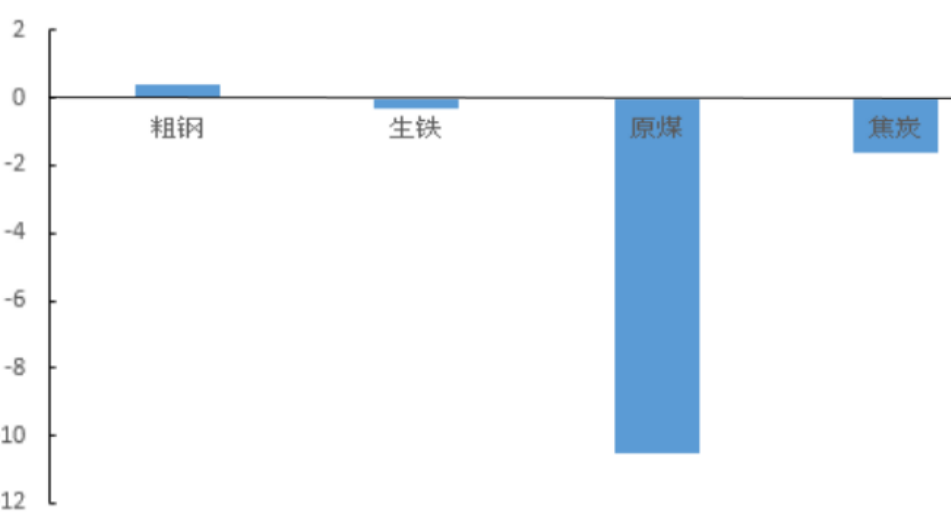

截至10月,煤炭去产能任务已超额完成。1~10月,全国原煤产量27.4亿吨,同比减少3.3亿吨。去产能政策高压及入冬煤矿安全生产效果叠加,11、12月煤炭产量或仍继续小幅收窄,预期2016年煤炭产量同比降幅在10%左右。

1-10月炼焦煤累计进口4864万吨,同比增加954万吨,同比上升23.7%。进口量价齐升。

1-10月焦煤产量35604万吨,同比减少4462万吨,进口量同比增加954万吨,供给严重收缩。

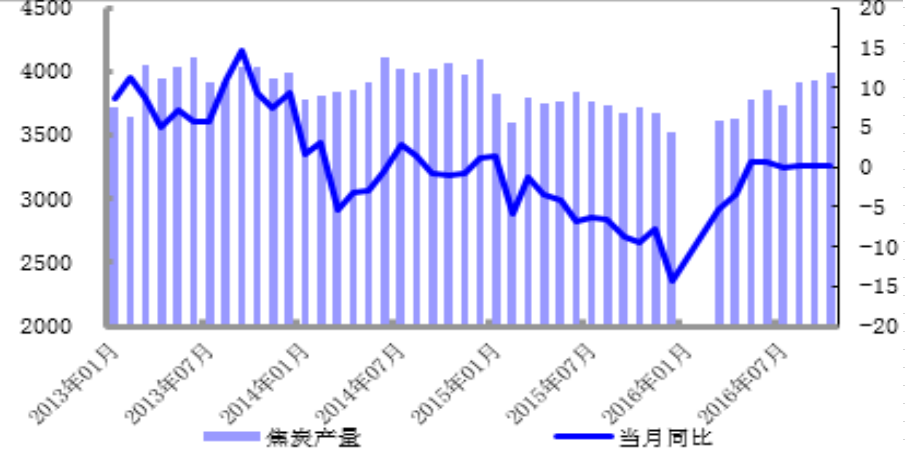

1-10月中国焦炭产量37173万吨,同比下降0.8%。。今年下半年焦炭价格走高,焦企开工积极性大增,虽然受环保高压、焦煤紧张影响产量释放不明显,但焦煤需求仍相对旺盛。

截止11月底钢厂焦煤库存469万吨,较年初下跌15%。因运输受限加之产量紧张,钢厂补库苦难。而焦化厂炼焦煤库存较年初上涨23%,今年焦炭走势大好,焦企后半年净盈利普遍200元/吨左右,个别企业甚至更高。焦化厂的高盈利,大幅提高补库的积极性。

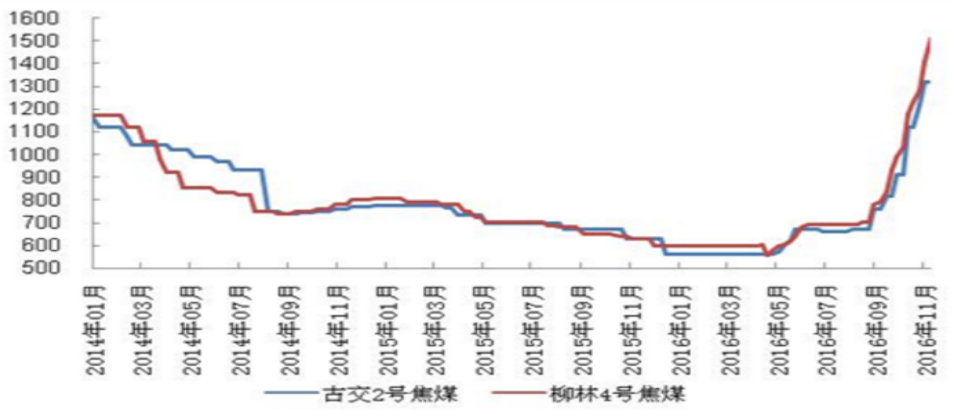

2016年前期焦煤市场资源充足,价格维持稳定。4月末焦煤在焦钢价格带动下迎来一波230元左右的上涨,煤企乐观心态增加,多加大开工积极生产。719大暴雨过后,河北、山西多地交通瘫痪,不少煤企暂停开工,后随着276工作日、煤炭去产能的严格执行,市场焦煤流通资源变少,焦煤价格一路上涨至今。全国煤炭市场平均涨幅617元/吨,以柳林低硫主焦为例,由年初的615涨至目前的1550,涨幅152%左右。西北、西南、华东涨势稍落后于华北地区。

日澳四季度炼焦煤合同价200美元/吨,环比第三季度大涨116.2%,环比年初上涨144%。由于中国煤炭行业去产能,国内炼焦煤供应紧张,直接带动了国际市场的繁荣,进口煤水涨船高,目前澳洲峰景矿硬焦煤中国到岸价已涨至307.5美元/吨左右。

三季度末因汽车运输问题导致钢厂到货不及时,表现焦炭略显紧张,阶段性的供需失衡。

2016年1-10月全国出口焦炭829万吨,同比增长12.6%,预计全年累计出口在1000万吨左右,较去年出口量整体增长,在今年焦炭出现阶段性供不应求的情况下,出口增加更是加剧了焦炭供应紧张的局面。

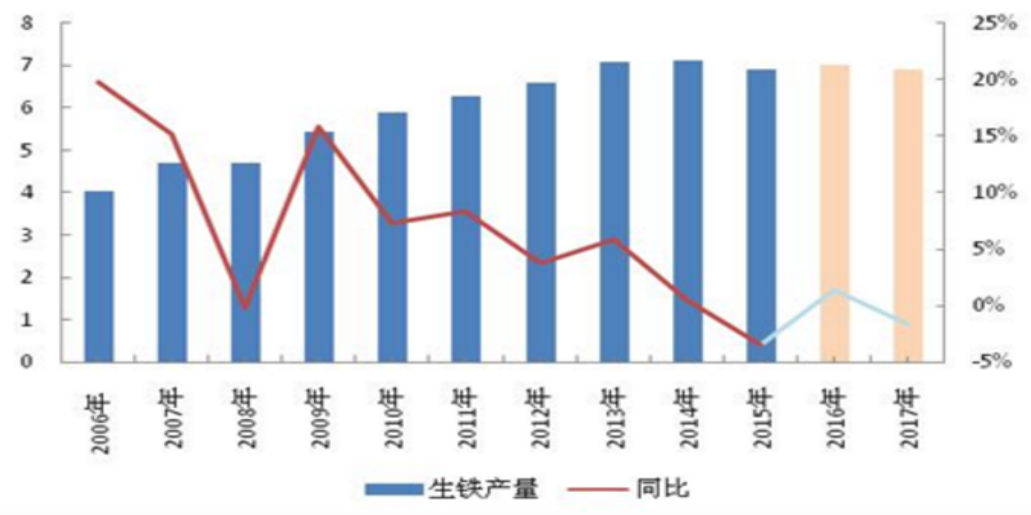

1-10月份生铁产量5.86万吨,同比增长0.1%;预估全年生铁产量70000万吨,同比去年增长1.2%。在年初钢价大幅上涨利润增加的支撑下,钢厂高炉开工持续保持高位,生铁产量较去年仍有同比增长。

年末环保检查和去产能督察的制约下,山西、河北等地高炉限产明显,生铁产量或略有回落,全年整体产量仍处高位水平。天津港焦炭的库存持续低位水平,年初由154万吨逐步减少至4月份的110万吨,库存量创近5年来的低点。随后逐步增加高点220多万吨,较2014年高点降低20.5%。

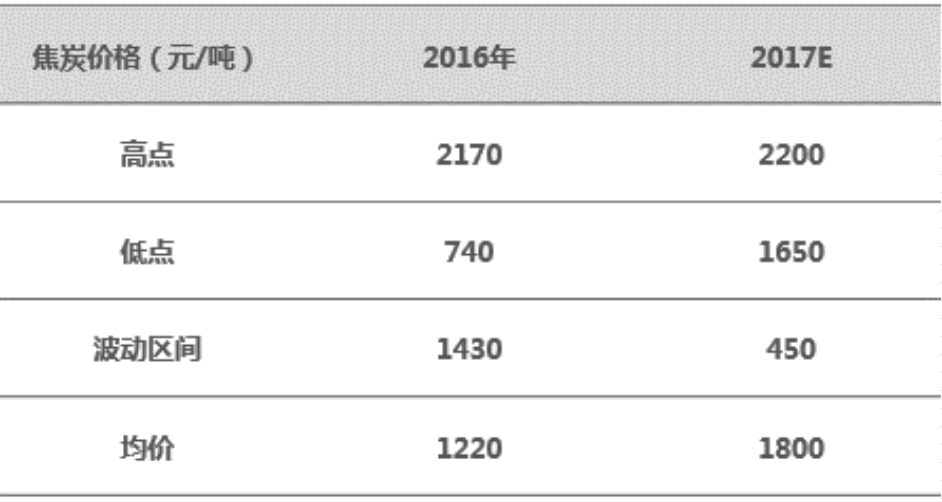

在焦炭供应不足,钢价上涨,低库存以及焦煤成本上涨的驱动下,2016年焦炭市场价格疯狂上涨,截止11月末涨幅193.2%。

在市场对钢价的良好预期以及焦煤去产能的基础上,焦炭期货市场紧跟现货大步上涨,引领整个黑色产业链上扬。年初焦炭主力合约636元/吨,截止12月初主力合约收盘2092元/吨,大幅上涨228.9%。

因钢厂焦炭采购持续延续低库存水平,在高炉开工不减、焦炭阶段性供应紧张的情况下,钢厂对焦炭需求旺盛,积极补库,钢厂采购价格不断上移。

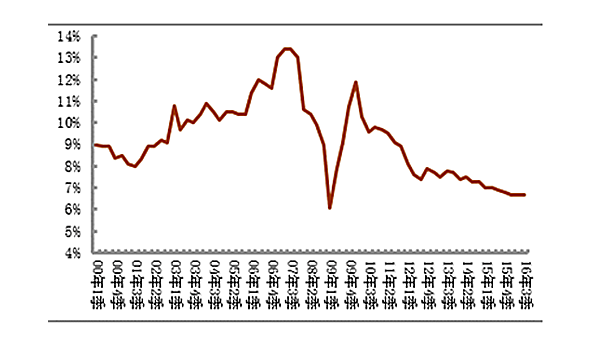

| 指标 | 2017F | 2016F | 2015 | 2014 | 2013 | 2017年房地产低迷将是相对确定的,而由此将会导致房地产开发投资和房贷的下降。基建投资2016年持续处于高位,向上空间较小,因此2017年固投将会环比下降。房贷是新增贷款的重要组成部分,因此2017年新增贷款以及社融并不乐观。基于我国外汇储备的下降以及美元走强预计2017年人民币仍将贬值,除了刺激出口外同时引起资本外流,国内为了补充流动性而适当进行宽松政策。2017年仍为供给侧改革的一年,大宗商品的上涨降继续推动PPI的上涨,CPI方面预计将继续维持“十三五规划”中的2%不变。 |

|||

| GDP(%) | 6.5 | 6.7 | 6.9 | 7.3 | 7.7 | ||||

| CPI(%) | 2 | 2 | 1.4 | 2 | 2.6 | ||||

| PPI(%) | 1.5 | -1.5 | -5.2 | -1.9 | -1.9 | ||||

| 社会消费品零售(%) | 10.1 | 10.4 | 10.7 | 12 | 13.1 | ||||

| 工业增加值(%) | 5.7 | 6 | 6.1 | 8.3 | 9.7 | ||||

| 出口(%) | -1.9 | -5.8 | -2.8 | 6.1 | 7.9 | ||||

| 进口(%) | -1.6 | -6.5 | -14.1 | 0.4 | 7.3 | ||||

| 固定资产投资(%) | 7.7 | 8.2 | 10 | 15.7 | 19.6 | ||||

| M2(%) | 11.8 | 12.1 | 13.3 | 12.2 | 13.6 | ||||

| 人民币贷款(%) | 12.3 | 12.9 | 14.3 | 13.6 | 14.1 | ||||

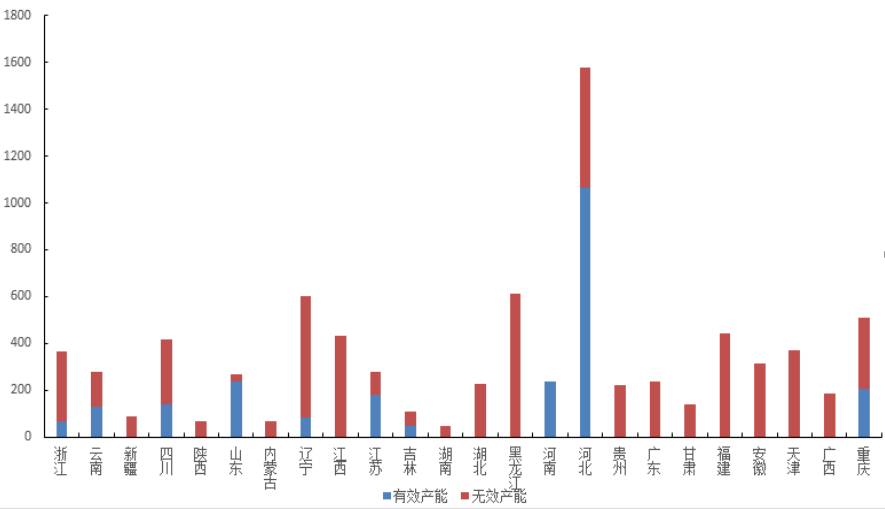

钢铁行业去产能中无效产能占比大,预计明年再去产能的同时钢铁产量也要相应压减。有效产能压减会强于今年。预计2017年粗钢产量小幅下降至7.95亿吨。

从去产能执行期来看,年初定任务、分任务,真正执行估计最快从2季度开始,相对集中于3季度概率大。钢铁行业去产能“十三五”升级规划中,明确提出净压减1-1.5亿吨,产能敏感地区要求减量置换,全面取缔生产“地条钢”的中频炉、工频炉。

汽车方面,购置税减半政策有较大概率将会延期,对乘用车继续形成利好。重卡等商用车的低迷要求我国汽运受限问题得到解决,因此在明年1,2季度汽车行业仍将维持良好的行情。

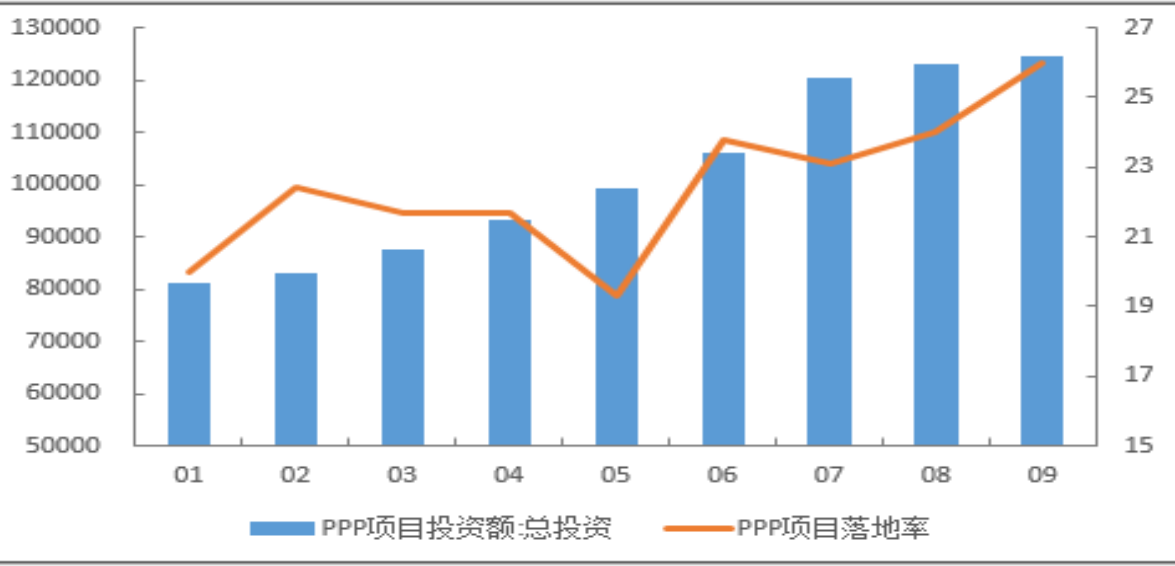

PPP项目将成为明年的重点关注问题,今年的PPP无论从投资还是落地率来看基本为环比向上的,说明我国的PPP项目逐渐走向成熟,因此预计明年PPP项目将继续发力。

2017年房地产低迷、汽车行业高位维稳、基建方面上涨空有限、PPP项目继续向上,故2017年钢材下游需求略有下降。

国内钢铁行业去产能加码,原燃料成本处于高位,钢材平均价格继续上升,出口价格优势削弱。

国家税务和海关严查出口退税将持续,致使出口商谨慎接单状态。

国际贸易保护案件数量增多,反倾销、反补贴、保障措施力度加大,东南亚主要出口地区贸易保护效应开始产生影响。

全球经济复苏缓慢,钢材需求增长空间有限。

| 分项 | 2014年 | 2015年 | 增减 | 2016年E | 增减 | 2017E | 增减 | 全年粗钢产量再破8亿至7.96亿吨; 钢材直接出口下降至9600万吨; 2017年供应收缩强于需求下降; 低库存常态化,阶段形成强支撑; 年平均价格较2016年涨20-30%; 沪热卷高点有望达4500螺纹3800。 |

|

| 粗钢 | 82270 | 80383 | -2.30% | 80784 | 0.50% | 79600 | -1.47% | ||

| 出口 | 9378 | 11240 | 19.90% | 11000 | -2.14% | 9600 | -12.73% | ||

| 进口 | 1443 | 1278 | -11.40% | 1300 | 1.72% | 1300 | 0.00% | ||

| 表观需求 | 73917 | 69897 | -5.40% | 70573 | 0.97% | 70863 | 0.41% | ||

| 真实需求 | 73386 | 69319 | -5.50% | 70230 | 1.31% | 69780 | -0.64% | ||

明年2、3季度预计将是去产能的集中时间,随着去产能的推进,钢材市场将在迎来上涨行情。钢材产品低库存常态化,对于明年的钢材市场在一定程度上有一定的支撑。

从基本面来看,铁矿石供需面相对弱于钢材和煤焦,在去产能力度上煤焦可能会弱与今年、钢铁则会强于今年。因此相对而言钢材最强,煤焦次之,铁矿最弱。

明年粗钢产量预计下降1.6%,需求方面微降,因此钢价整体强于今年,预计2017年平均价格较2016上涨10%-20%,并且高点将在3季度出现,4季度大概率出现回调,同时钢厂盈利预计平均水平高于今年,但高点将弱于今年。

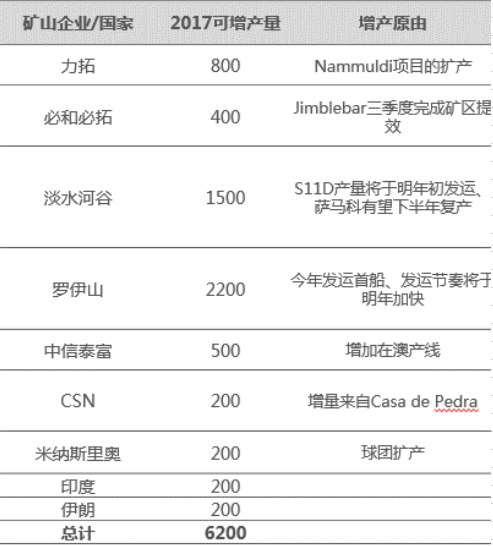

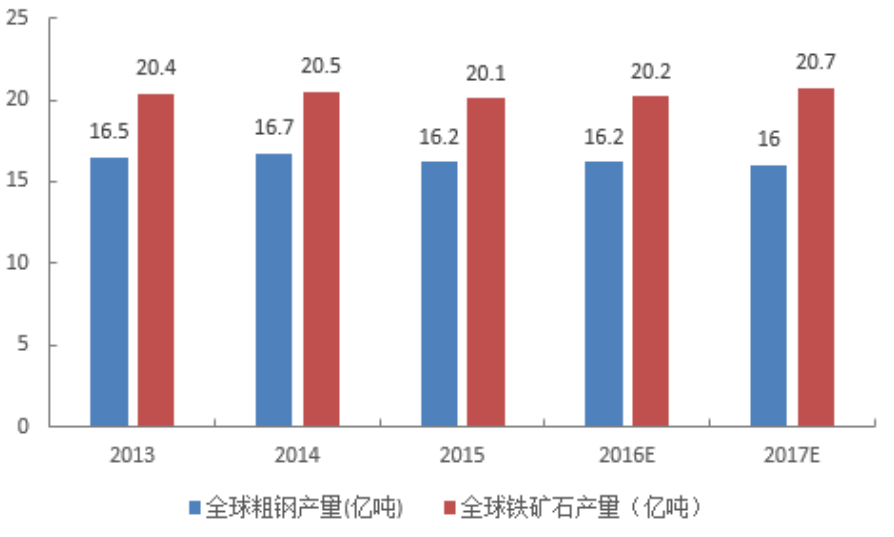

假定其余各地区产量均衡,2017年海外铁矿石供应量可能增加约6000万吨(其中高品矿约3000万吨),到中国总量可能会增加近3000万吨。

而国产矿山方面,在价格不会大幅刺激矿山复产均价,政策对矿山复产有阻碍的前提下,考虑到部分大型矿山及钢厂下属矿山的产量可能会提升,预计2017年全国铁精粉产量环比增加约1000万吨。

铁矿石明年供给月增加6500万吨,但在一季度鲜有增加,矿石增量从2季度开始。粗钢产量预计明年为7.96亿吨,需求略减少。故从基本面角度来说铁矿石供需弱平衡。中联钢预计明年铁矿石运行区间在间60-80美元/吨。

受政策面影响,市场对焦煤后市普遍看好,煤炭开采和洗选业固定资产投资情况略有好转。2016年1-10月,煤炭开采和洗选业固定资产投资累计完成2523.65亿元,降幅较上月收窄2.4%。随着煤价不断走高,市场投资者参与市场的积极性提高。

2017年煤炭、钢铁去产能政策继续实施,且预期需求收缩甚于供应;再加上环保政策高压,煤矿承压开工难以放开,国家原则上三年内也不审批新煤矿项目,2017年全国原煤产量或将继续小幅下行。

2017年钢铁、煤炭去产能政策继续推进,煤炭供需均小幅下降,煤炭进口量受刚需支撑或稳中稍增。

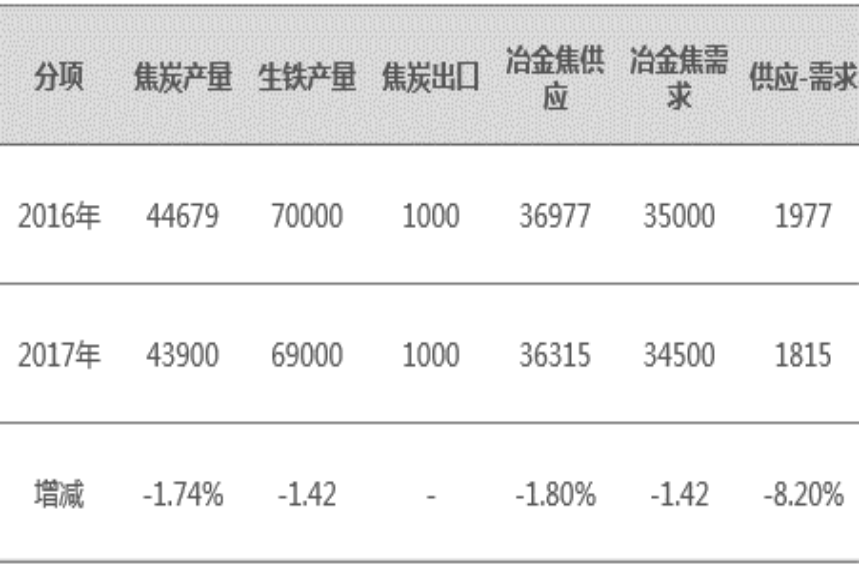

明年去产能实际力度将大于今年,预期粗钢产量降至7.96亿吨;环保限产成为焦炭行业新常态,明年焦炭产量或降至4.39亿吨,焦煤需求减弱。

2017年2月份春节过后,部分煤矿复工,市场资源量增多,煤价有小幅下滑风险。3月因有两会召开,环保政策从紧,煤价大概率持稳。9-10月煤炭有望借助钢价东风小幅上扬。煤炭价格高点或出现在春节前,焦企节前备货给煤价一定支撑;年内最低价或出现在年末,年内均价相对2016年上移。

2017年的环保政策仍将严格执行,河北省指出2017年降压减炼焦产能1029万吨,打造4个环首都无焦市。环保设施不全、经营较为困难的小型焦化厂在明年或陆续淘汰,焦化产能逐渐缩减。焦炭整体产量仍将小幅回落,预估2017年焦炭产量4.39亿吨,降幅1.7%。

2016年4500万钢铁去产能任务基本完成,2017年仍有至少3000万吨的产能要淘汰。明年钢铁实际去产能或是有效在产的产能,会直接影响焦炭的需求量。预计2017年生铁产量会出现回落,大约保持6.9亿吨的量,同比降低1.42%。

焦炭出口量仍保持不温不火,或持续保持1000万吨左右的出口量,对需求没有明显拉动作用。

2017年钢价仍有上涨的动力支撑。去产能政策仍继续执行,或导致焦炭需求回落;而环保政策的严格执行会导致焦炭产量回落,供应小幅减缩,供需双方均出现回落,焦炭价格继续大涨的概率较小。

成本焦煤价格在供应宽松的制约下或有回调,焦炭成本回落,价格有回落风险;

2017年价格上涨下跌频率或相对频繁,低点出现在7、8月份的淡季,下半年上涨幅度不会超过上半年。

| 1月 | 1、1月4-5日,李克强总理考察太原钢铁集团提出把去产能促升级作为紧迫任务。 据测算约467亿元。 |

| 2月 | 2月1日,国务院发布《关于钢铁行业化解过剩产能实现脱困发展的意见》,明确从2016年开始用5年时间再压减粗钢产能1-1.5亿吨。 |

| 3月 | 3月18日,渤海钢铁近期正推进债务重组,已累计负债1920亿元。 |

| 4月 | 1、4月底,山西建龙(原海鑫钢铁)部分高炉复产。 |

| 5月 | 1、5月唐山世园会开幕,唐山钢企高炉一周焖炉或检修。 |

| 6月 | 1、6月14日,财政部公布了中央财政1000亿元支持去产能专项奖补资金的管理办法,确定了“早退多奖”的原则,鼓励企业“去产能”。 |

| 7月 | 7月26日,发改委在杭州召开钢铁行业化解过剩产能经验交流会,上半年全国钢铁去产能1300多万吨,完成今年目标任务的30%左右,去产能将提速。 |

| 8月 | 8月各省市加大去产能执行力度,8月末22省市确定2016年去产能目标,压缩炼铁和炼钢产能分别为3787万吨和7207万吨,远远超出全年全国4500万吨总目标。 |

| 9月 | 1、9月12日,发改委对江苏新沂小钢厂违法生产销售地条钢进行通报,多地对地条钢展开调查。 |

| 10月 | 1、10月,河南地区冬季治污任务重,实施冬季错峰生产,钢企大批限产。 2、10月27日,焦炭主力合约自9月28日起走出16连阳,涨幅高达到41%。 |

| 11月 | 1、11月14日,工业和信息化部印发《钢铁工业调整升级规划(2016-2020年)》,提出十三五末粗钢产能控制在10亿吨以内,产能利用率提高到80%。 |

| 12月 | 1、12月1日,中国宝武集团正式成立揭牌。 |