中、美、日历史回顾:“滞胀”期间大类资产谁或最赢?

(原标题)中、美、日历史回顾:“滞胀”期间 大类资产谁或最赢?

摘要:回顾中美日20世纪70年代以来的5次典型滞胀,国内商品价格总体大幅上行,股、汇、商品依次轮动,债券收益率伴随通胀走高而上升;美、日则由于受到石油危机的冲击,通胀高位、经济负增,大类资产均较为疲弱,相较而言,美元走强,日本商品指数收涨。

本文作者国盛宏观熊园团队,原文标题《滞胀下的资产:国际比较与历史经验——兼评 9 月通胀》

事件:中国9月CPI同比上涨2.5%(预期2.5%,前值2.3%);PPI同比上涨3.6%(预期3.5%,前值4.1%)。

核心结论:

1、CPI创近7月新高,食品价格超季节性上涨是主因;往后看,预计四季度CPI持平或略低于2.5%,全年中枢约2.1%、通胀无忧;高基数下2019年2月CPI有望为全年低点,之后3月至6月可能连续走高至2.5%-2.8%甚至更高,下半年整体回落。

2、高基数下PPI增速降至4%以下,创近5月新低;往后看,我们认为需求端的收缩将快于环保限产带来的供给端收缩,再叠加高基数,四季度PPI将延续跌势,10月预计3.3%左右,全年中枢3.5%左右,2019年PPI将显著低于今年。

3、再次提示明年可能的“滞胀”风险:往后看,终端需求尚未看到亮点,猪价、油价,叠加中美贸易摩擦加剧、人民币贬值压力尚存以及“松货币、宽财政”的政策组合,虽然年内通胀压力不大,但仍需谨防明年滞胀的可能性。更为精确的说,明年经济大概率滞、物价大概率不跌。

4、滞胀期间大类资产表现:回顾中美日20世纪70年代以来的5次典型滞胀,国内商品价格总体大幅上行,股、汇、商品依次轮动,债券收益率伴随通胀走高而上升;美、日则由于受到石油危机的冲击,通胀高位、经济负增,大类资产均较为疲弱,相较而言,美元走强,日本商品指数收涨。

5、滞胀期间A股受益行业:过去国内两轮“滞胀”期间,受益于涨价的原材料行业和必须消费行业均获得了超额收益。

风险提示:非洲猪瘟大范围扩散;油价上涨或下跌超预期;中美贸易摩擦超预期加剧。

一、CPI 创近 7 月新高,主因食品价格超季节性上涨;四季度无忧,明年上半年可能“类滞胀”

9月CPI继续走高,同比增速较上期提升0.2个百分点至2.5%,创今年3月以来新高,主因仍然是食品价格的同比高增(食品项同比3.6%,前值1.7%)。

整体来看,食品价格上涨3.6%,较前期回升1.9个百分点,连续第4个月增速上行,拉动CPI约0.69个百分点。暑期旺季结束后,飞机票、旅游和宾馆住宿价格明显下降,对CPI的拉动减弱,非食品项上涨2.2%,比8月回落0.2个百分点,拉动CPI约1.78个百分点。

受夏秋换茬、季节性因素以及部分地区台风、强降水等恶劣天气影响,9月鲜菜同比增速较前期扩大10.3个百分点至14.6%,而鲜果则提升4.7个百分点至10.2%。局部地区爆发非洲猪瘟,叠加中秋、国庆“双节”期间猪肉需求增加,猪肉供需格局趋紧,9月猪肉价格同比下降2.4%,降幅连续第4个月收窄,创下17年3月以来的新高,对CPI的拖累缩窄至0.06个百分点。

往后看,我们仍然维持此前判断,即:全年通胀压力可控,CPI 约为 2.1%;高基数下 2019年2月CPI有望为全年低点,之后3月至6月可能连续走高至2.5%-2.8%甚至更高,下半年整体回落。

二、PPI 增速降至4%以下,环保限产支撑弱化;四季度续跌,明年PPI大概率低于今年

9月PPI同比3.6%,略超预期,较前期回落0.5个百分点,主要源于基数走高,翘尾因素比上期下降1个百分点。

从PPI七个大类分项指数的走势来看,有两点值得注意:一是食品、衣着、一般日用品、耐用品分项指数同比增速持续走高;二是原材料工业、采掘工业和加工工业同比增速均连续第二个月下行。

在7月的PPI点评报告《四大因素看物价,谨防可能的滞胀》中,我们已提示7月份PPI原材料工业、采掘工业同比增速与加工工业同比增速出现背离,即:原材料、采掘工业连续4个月攀升,而加工工业同比增速则已出现调头向下的趋势。这意味着当前工业生产终端需求偏弱,PPI的高位震荡主要是上游原材料价格走高所致,当前的价格高位大概率仍源于环保限产下的供给收缩。

8月原材料工业、采掘工业同比增速也结束了上涨趋势,同时PPI生活资料价格指数开始走高,这样的价格组合,其背后原因大概率是终端疲弱需求最终压制了价格的上行,而前期高企的生产资料价格已开始向生活资料传导。受国际油价变动影响,9月份PPI石油和天然气开采业分项同比上涨41.2%,石油、煤炭及其他燃料加工业同比上涨24.1%。

往后看,投资、消费、外贸接连承压,而9月27日正式下发的《京津冀及周边地区2018-2019年秋冬大气污染综合治理攻坚行动方案》,要求因地制宜推进工业企业错峰生产,实行差别化错峰生产,严禁采取“一刀切”方式。对行业污染排放绩效水平明显好于同行业其他企业的环保标杆企业,可不予限产。总体看,环保限产力度弱于往年。因此需求端的收缩或快于环保限产带来的供给端收缩。考虑到去年三季度以来PPI基数走高,我们倾向于认为,四季度PPI将延续跌势,全年中枢3.5%左右,2019年PPI将显著低于今年水平。

三、中、美、日“滞胀”历史回顾

往后看,终端需求尚未看到亮点,猪价、油价,叠加中美贸易摩擦加剧、人民币贬值压力尚存以及“松货币、宽财政”的政策组合,虽然年内通胀压力不大,但仍需谨防明年滞胀的可能性,更为精确的说,明年经济大概率滞、物价大概率不跌,“类滞胀”可能性较高。

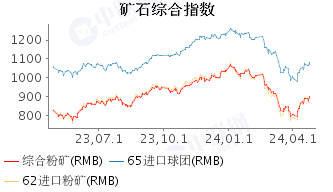

回顾海内外主要经济体“滞胀”期间大类资产表现可发现,商品价格趋于大幅上行,债券收益率伴随通胀的走高而上升,而股市则由于盈利和估值的戴维斯双杀而普遍收跌。在A股行业层面,受益于涨价的原材料行业和必须消费行业更有可能获得超额收益。

(一)中美日历史上的五次“滞胀”

滞胀指经济停滞,失业及通货膨胀持续高涨。2000年以来,我国尚未经历过严格意义上的滞胀,仅在2007年和2010年出现过“经济增速下行+通胀上行”的“类滞胀”情景。美国则由于两次石油危机的冲击,于上世纪70-80年代发生了两轮明显的“滞胀”。同样受第一次石油危机影响,日本于上世纪70年代发生了一轮明显的“滞胀”,随后进入了漫长的通缩期。

回顾2000年以来我国发生的两轮明显的“类滞胀”,分别是:次贷危机前后的2007Q3-2008Q2、四万亿之后的2010Q2-2011Q3。

次贷危机前后的2007Q3-2008Q2:这一期间,油价持续攀升,工业原料价格高企,企业成本端居高不下;猪肉、粮食价格也大幅上涨,抬高了居民消费品价格。然而,美国次贷危机势起,全球经济遭受拖累。对于当时靠出口、投资双轮拉动的国内经济而言,企业盈利在2007年见顶后开始回落。

四万亿之后的2010Q2-2011Q3:次贷危机之后,“四万亿”带来的超发的货币涌入到各个行业,抬升了物价水平,国际原油价格、粮食价格也重回上行通道。但与此同时,“四万亿”刺激的后遗症开始显现,钢铁、有色等行业积累了大量过剩产能,国内地产、基建投资开始乏力,因此通胀走高、但经济下滑。

美国于上世纪70-80年代发生了两轮明显的“滞胀”:第一次石油危机后的1974Q1-1975Q3、第二次石油危机后的1979Q4-1982Q4。其中,第二轮“滞胀”可以分为三个阶段:1)1979Q4-1980Q4,经济增速下行,通胀处于高水平;2)1981Q1-1981Q3,经济阶段性反弹;1981Q4-1982Q4,国内生产总值再度呈现负增长态势。

受第一次石油危机影响,日本于上世纪70年代发生了一轮明显的“滞胀”:1974全年,日本经济负增长,但价格水平持续处于高位。

(二)“滞胀”期间大类资产表现

1、中国:商品最为受益,股、汇、商品出现轮动

在2008年次贷危机前后的“滞胀”期内,整体来看,商品无疑是最为受益的资产。分段来看,我国大类资产呈现股、汇、商品轮动的局面。具体来看,在滞胀初期,大类资产均收涨,而股指涨幅遥遥领先;在滞胀中期,股指和商品都有所调整,外汇是最佳资产;在滞胀末期,商品价格指数大幅上涨。

在2009年中国投放四万亿之后的“滞胀”期内,股指、商品收跌,债券、汇率、房价均有不同程度上涨。在上半场,股指和商品先跌后涨,债券先涨后跌,汇率在波动中上升;而随着货币政策收紧,股指大幅下跌,债券涨幅也逐渐缩小,工业品价格指数下跌,人民币在经历小幅贬值后回升,房价持续上涨但涨幅逐渐回落。

2、美国:美元走强,商品均收跌

在美国1974-1975年的“滞胀”期内,股市、商品、房价均有不同程度的下跌,十年期国债收益率共计增加158bp,美元指数上涨。在上半场,大类资产中仅商品保持强势,股、债、汇均面临不同程度的下挫;而后,在经济增速最低的1974Q4-1975Q2期间,美国PCE同比增速逐渐下降,股市回暖、商品价格高位回落、债券收益率下降,表明市场对经济谷底的确认以及对走出“滞胀”的信心;最终,在收尾阶段,随着经济的回暖,美元走强,商品价格再度回升。

美国在第二轮“滞胀”期内,股指上涨,债券收益率共计增加92bp,美元走强,商品和房价指数均收跌。在第一波经济下行期,股指、美元指数仍持续上涨;在经济增速出现阶段性反弹后,美元大幅走强、股指回落、商品指数下降但债券到期收益率仍在上升;当经济增速重新调头向下时,债券收益率大幅下降、股指上涨、商品指数下跌。

3、日本:股、债、房、汇悉数下跌,仅商品收涨

同样受第一次石油危机的影响,日本此轮“滞胀”期内的大类资产表现与美国相比大同小异。在上半场,股票、商品、汇率均实现正增长且增幅逐渐下降,而在下半场股票、汇率收跌,商品价格指数依旧保持正增长;在整个滞胀期间,十年期国债收益率上行111bp;房价呈现下跌态势,收尾阶段跌幅最大。

(三)“滞胀”期间A股行业表现:上游资源品、消费行业占优

过去两轮“滞胀”期间,A股受益于涨价的原材料行业和必须消费行业均获得了超额收益。

2000年以来,我国第一轮“滞胀”发生于次贷危机前后,在这期间,煤炭、钢铁等行业相对大盘表现优异,汽车、房地产等利率敏感行业相对大盘表现低迷,农林牧渔、医药、食品饮料等消费行业具备稳定超额收益。

具体来看,在“滞胀”初期,煤炭、有色金属两大上游行业的超额收益遥遥领先于其它行业;而后在经济下行的第二个季度,煤炭、有色金属均高位回调,前期跌幅较大的计算机、通信等信息产业反弹;随着次贷危机的爆发,中国股指急剧下跌,农林牧渔、基础化工以及大消费类的家电、纺织服装等行业相对大盘有超额收益;在“滞胀”收尾阶段,煤炭行业依旧强势,房地产、汽车等利率敏感行业表现低迷。

我国第二轮“滞胀”发生于四万亿之后,在这期间,消费、上游原材料行业仍保持领涨态势,TMT、大金融等行业相对收益率较低。在“滞胀”的前3个季度,食品饮料、煤炭、有色、机械等行业相对大盘表现出较高的超额收益,大金融相对表现较弱;而在后三个季度,随着经济刺激力度加大,房地产产业链超跌反弹。

【免责声明】本文系转载,不代表中国联合钢铁网的观点,对其文字、图片与其他内容的真实性、及时性、完整性和准确性以及其权利属性均不作任何保证和承诺,请读者和相关方自行核实。据此投资,风险自担。如稿件版权单位或个人不愿在本网发布,请在两周内来电或来函与本网联系。